“感觉到我们这一代人老了,养老金可能不够用了。”一位“30+”个人投资者对记者表示,自己已经出现了“养老焦虑”,但对目前的养老金融产品仍处于观望状态,“有想法,但没有实质的概念”。

自去年11月“个人养老金新政”发布后,个人养老金制度正式落地实施,作为养老第三支柱建设的主力军,公募基金也陆续推出个人养老金基金Y份额。所谓Y类份额,是专门针对个人养老金账户设置的份额。截至目前,养老目标基金Y份额产品的数量已经从133只扩至149只。

记者注意到,上述2022年成立的产品在经过5个多月的运行后,在规模、业绩等方面差距明显。例如,中欧预见养老2025一年持有(FOF)Y与华夏养老2050五年持有混合(FOF)Y同日成立,二者自成立以来的累计收益率相差近10个百分点。就规模而言,最大的兴全安泰积极养老五年持有混合(FOF)Y为5.04亿元,还有不少产品的规模甚至不足10万元。

不过,整体而言,养老金融产品的普及仍然任重道远。有基金公司人士对记者表示,如何推动广大居民建立起个人投资养老的意识和习惯,养成科学的养老投资理念,制定合理的养老投资方案,是个人养老金业务发展的关键所在。“个人养老金投资尚属于新鲜事物,很多投资者对投资这类产品有疑虑,接受程度有限。”他称。

Y份额规模、业绩分化

Choice数据显示,截至目前,全市场共有54家公募基金公司布局了230只养老目标基金产品(只计算初始基金,下同),包含103只养老目标日期FOF和127只养老目标风险FOF,合计资产净值为871.77亿元。

去年11月以来,个人养老金基金Y份额陆续成立。截至2022年底,共有41家基金管理人旗下的133只个人养老金基金完成增设Y类份额,合计基金规模为20.06亿元。今年一季报数据显示,这一数据已经实现翻倍,合计基金规模达44.4亿元。

在上述133只2022年成立的养老目标基金Y份额产品中,大多运行至今已近半年时间,不过或受市场赚钱效应减弱影响,产品的业绩已经出现分化。Choice数据显示,截至5月29日,仅有42只养老目标基金Y份额产品自成立以来的回报率为正,占比约三成。

其中,有12只养老目标基金Y份额产品的累计回报超过1%。例如,表现最好的是中欧预见养老2025一年持有(FOF)Y,自2022年11月16日成立以来的累计回报为3.04%;平安稳健养老一年持有(FOF)Y次之,同期表现为2.89%。

还有20只产品的累计跌幅超过3%。业绩暂时垫底的华夏养老2050五年持有混合(FOF)Y,自成立以来的累计收益率为-6.69%;农银养老2045五年持有期混合(FOF)Y自2022年11月18日成立以来的累计跌幅为6.08%。换言之,“同期生”产品的首尾业绩之间已经有了近10个百分点(9.73%)的差距。

不仅业绩出现分化,不同产品的规模也相差甚远。从单只产品的规模来看,基金规模超过1亿元的共有10只养老目标基金Y份额产品,2000万元至1亿元之间的有33只,不足2000万元的则有90只。

其中,兴全安泰积极养老五年持有混合(FOF)Y的规模最大,为5.04亿元;华夏养老2040三年持有混合(FOF)Y、华夏养老2045三年持有混合(FOF)Y、中欧预见养老2050五年持有(FOF)Y、易方达汇诚养老2043三年持有混合(FOF)Y等4只产品的规模超过了2亿元。

而规模最小的泰康福安稳健养老一年持有混合(FOF)Y、泰康福泰平衡养老三年持有混合(FOF)Y的基金规模甚至不超过10万元,今年一季度末的规模分别为8.74万元、9.58万元。

此外,记者注意到,今年以来,个人养老基金产品有所扩容。截至3月31日,个人养老金基金名录增加至143只产品,相较首批名单增加14只。而4月份以来,又有多只养老目标基金增设了Y份额。

据第一财经统计,截至目前,养老目标基金Y份额产品的数量已经扩至149只,较去年底增加了16只,产品被纳入个人养老金名录的基金管理人数量也扩至46家。

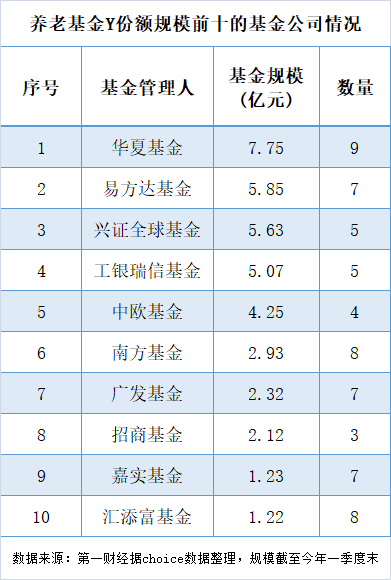

从基金管理人角度看,产品数量最多的是华夏基金,旗下有9只产品;汇添富基金和南方基金则分别有8只,数量次之;嘉实基金、易方达基金和广发基金分别有7只。

就规模而言,目前Y类产品规模最大的是华夏基金,合计规模为7.75亿元,易方达基金、兴证全球基金、工银瑞信基金则分别以5.85亿元、5.63亿元、5.07亿元紧随其后。同时,规模排名前十的基金公司产品规模合计为38.37亿元,占比超过85%,其余36家“分食”不到15%的份额,马太效应显著。

规模增长仍面临挑战

自去年11月底,个人养老金制度在36个先行城市(地区)正式实施运作以来,个人养老金参加人数不断增加。数据显示,截至2022年底,我国个人养老金参加人数为1954万,但缴费人数仅为613万,缴费占比31.37%,总缴费金额仅为142亿元,存在大量空账户并未缴费。而今年3月末,个人养老金开户数达到3324万,规模增长速度有所减缓。

事实上,从前述养老目标基金Y份额的规模情况也能看到投资者的参与热度并不高。那么,这类养老金融产品目前面临哪些痛点和问题?

从供给端的痛点来看,中国养老金融50人论坛发布的《中国养老金融调查报告(2022)》显示,养老金融产品最突出的问题在于产品介绍不够清晰明确、产品种类较少、收益率偏低和交易不够便利等方面。

“在目前个人养老金体系中,不同于储蓄存款、理财产品、养老保险等产品更加强调其风险保障功能,公募基金产品相对突出其投资属性。”一位行业分析师对记者表示,养老金期限比一般投资的资金要长得多,理论上这类资金的风险承受能力很强,但由于市场的波动特征,导致很多投资者的风险承受意愿较低。在如今的行情背景下,这类产品吸引力不足。

同时,他也指出,未来随着个人养老金制度的不断完善,税优政策的不断优化以及相关个人养老金产品种类和配套服务的不断丰富和完善,我国居民养老理念将有望从“储蓄养老”逐渐过渡到“投资养老”,“但目前而言,市场化运作可能需要经历一段‘磨合期’”。

“养老目标产品要得到投资者的认可,尤其在第三支柱的场景下,投资业绩是一个必要条件。”华南一位养老目标基金基金经理对记者表示,从全市场角度看,FOF品类确实不是每一个阶段都能跑赢别的产品,但长期来看,以这样的方式进行投资收益是比较稳定的。

另一方面,养老财富规划意识薄弱也是重要原因之一。海外资管机构服务个人养老金的经验表明,在匹配养老金产品与服务之前,首先需要唤起国民的养老意识,帮助大众建立长期的养老规划。对此,多家基金公司人士受访时也指出投教的重要性。

记者就此随机采访了数位年龄在25岁至35岁的投资者,综合来看,在今年的轮动行情背景下,大多数人持有的基金产品仍未回本,因此有人表示“还没回本之前不想看基金”,也有人告诉记者,自己虽然知道这类产品,但养老意识不强,对此并没有实际的概念。

“市场不好的时候,大家对比较远的事情其实更不关心了。”某华东基金公司内部人士对记者表示,对于目前大部分投资者来说,买基金是为了“赚钱”,现在市场表现不好,这类产品的吸引力就更小了,加上个人养老金账户有一定限额,渠道也不太愿意去推。

“从个人养老金的业务特性和政策来看,相关产品的核心竞争力还是在于能否力争为客户提供相对较好的投资收益,否则将面临较为激烈的竞争压力和监管‘有进有出’的政策口径。”他分析称,“尤其是在今年的震荡市背景下,基金行业需要用业绩降低投资者的顾虑,才能加大投资意愿。”

“当前我国个人养老金投资市场正值发展初期,个人进行自主养老规划的意识还需提升,这要求基金公司在做好优质产品供应商的基础上,悉心做好投资者陪伴与引导。”上述行业分析师也称,“大部分个人并不具备专业的投资知识和技能,缺乏专业养老财富规划顾问,以及会面临养老投资短期化与长期投资目标不匹配等问题,需要投资顾问协助其完成养老资产的配置和持续调整。”

BITGET交易所官网

BITGET交易所官网